跟随新能源汽车整体走势,动力电池出货量呈现大幅拉升趋势。未来锂电池产能会面临过剩的局面,优胜劣汰将加剧,动力电池制造将商纷纷围绕电池安全、续航能力、充电速率、环境适应性以及成本等方面提升竞争力。

2016年上半年,动力电池出货量呈现大幅拉升趋势。据中汽协数据统计,2016年1-7月新能源汽车生产21.5万辆,比上年同期增长119.8%。跟随新能源汽车整体走势,今年上半年动力电池出货量继续保持强劲增势,1-6月动力电池出货量达6.67Gwh,占比去年全年的42.5%,与去年上半年2.72Gwh相比,同比增幅达1.45倍。

动力电池的需求快速提升的同时,各大企业也在紧锣密鼓地布局。目前,针对电动汽车的动力电池被几家公司霸占。

松下:占据霸主位置好多年

作为专业的能源厂商,松下已连续多年在动力电池市场份额排名第一,并与竞争对手拉开了较大的差距。松下旗下的电池业务较为庞杂,主要包含太阳能电池、储能电池以及电动汽车所使用的锂离子电池(动力电池)。特斯拉在全球的持续热卖,带动动力电池成为松下电池业务的主要营收来源。

众所周知,松下在整个电池领域的技术实力都是无可争议的领军企业。早在2008年12月,出于对电池业务的看好,松下耗费64亿美元巨资,并购了整个三洋电机的全部股份。三洋电机在锂离子电池和太阳能电池两个领域都有雄厚的技术实力,松下并购三洋电机,实现了强强联合,扩大了松下在全球电池市场上的份额。

此后不到一年,松下凭借顶级的电池技术,与特斯拉展开了合作关系。2010年,两家公司在车用锂电池的研发上密切合作;当年11月,松下出资3000万美元增持了在特斯拉所占有的股份。从此,松下成为特斯拉电动汽车的专用电芯。

2013年10月,双方合同到期。特斯拉旋即再次与松下签署了四年的合作协议,该锂离子供应合同价值超过70亿美元。与特斯拉的合作,不仅改善了松下在消费电子失利情况下糟糕的财务状况,也给松下各业务部门的调整赢得了时间。2013财年,松下改变了连续两年的亏损状况,取得净利润11.8亿美元的好成绩。松下开始快速实行战略转型,在手机、相机、电视等消费电子领域急剧瘦身,并将资源集中在能源、住宅设备等商用领域。

2014年,为给旗下电动汽车提供充足的电池,特斯拉宣布在内华达州修建超级电池工厂gigafactory,而唯一的合作厂家则是松下。该工厂分期投资金额总计50亿美元,松下出资额将占到30%。

特斯拉成功将松下带上了动力电池王者的宝座。然而,松下并不满足于此,除继续保持与特斯拉的合作关系外,开始寻求更多合作伙伴。2014年大众汽车柴油发动机丑闻事件后,大众砍掉了大多数柴油动力汽车项目,转而发力电动汽车,而目前商谈的动力电池合作厂商就有松下。路透社认为,如果最终双方达成合作协议,松下的市场份额将进一步扩大。

2016年上半年,松下占据了动力电池市场的半壁江山,占比高达40%,销量是位居第二位的比亚迪的两倍。

三星和LG化学:对霸主地位虎视眈眈

据外媒报道,目前,针对电动汽车的锂离子电池市场被几家公司霸占。韩国电子设备巨头三星也希望成为其中一霸。

三星SDI将中国市场视为全球汽车电池市场上最重要的市场之一,为了在高速发展的中国电动汽车市场抢占先机,在众多国际电池制造企业中,三星SDI率先在中国建成了专门生产汽车动力电池的工厂,并投入批量生产。

早在2014年8月份,三星环新(西安)动力电池有限公司(简称“三星环新”)的汽车动力电池项目在西安开工建设,将成为全国最大的汽车动力电池生产基地。

于2015年10月份竣工的三星SDI西安工厂拥有年产4万台高性能汽车动力(纯电动EV标准)电池的最尖端生产线,生产线涵盖了生产汽车动力电池单元与模块的全工艺流程。正式投产的西安工厂不仅向现有的国际OEM企业供应电池,三星环新与东风襄阳旅行车有限公司签订了新能源汽车绿色供应链战略合作协议书。三星SDI还向郑州宇通客车、北汽福田供应电池。目前已与中国本地十余家商用车及轿车企业签署了供应动力电池的协议,并已开始供应产品。

显然三星已经把中国作为重要的重要战略地位,即使有很多的国际订单接连而致。三星SDI准备大干一场的时候,却没有进入国内制定的《汽车动力蓄电池行业规范条件》目录。在最新发布的32家电池供应商公示名单中,虽然三星SDI不在其中,但是三星SDI代表表示,在6月份未能获得批准后,他们将对申请文件进行补充。

三星SDI

当然三星也在积极的拓展全球的版图,三星SDI电池部门已开始给宝马公司提供电池。但是,该公司还计划进一步拓展它的电池业务,以挑战同行韩国公司LG化学和日本公司松下。三星的最新举措表明,该公司正在力争成为电动汽车电池市场中的主要供应商。

上周,三星投资了大约4000亿韩元(约合3.58亿美元)在匈牙利建立新的电池厂。这家电池厂有望在2018年下半年开始生产电池,并有望每年为5万辆电动汽车提供电池。目前,三星已通过其韩国电池厂给宝马i3电动汽车提供电池。但是,i3电动汽车的组装线是在德国。

新设立的匈牙利电池厂可能会给宝马汽车公司未来几年内推出的其他纯电动汽车和插电式混合动力汽车提供电池。三星设立欧洲电池厂的计划,将让它与LG化学公司保持势均力敌,因为LG化学公司最近已宣布将会在波兰设立新的电池厂。

值得指出的是,LG化学和三星SDI电池部门都将会为拟于2018年首次推出的奥迪SUV纯电动汽车供应电池。这种汽车将会在欧洲进行生产,因此,它的电池可能会由上述两家公司在欧洲新设立的电池厂来提供。

除了投资设立新的电池厂之外,在今年7月,三星还斥资了4.49亿美元收购了中国汽车制造商比亚迪4%的股份。比亚迪还获得了股神沃伦?巴菲特(WarrenBuffett)的伯克希尔哈撒韦公司的投资。在去年,比亚迪生产的电动汽车和插电式混合动力汽车要比任何其他公司生产的汽车都多。但是,它只有极少一部分汽车在中国境外销售。

而韩国另一著名电池厂商LG化学更是野心勃勃,LG化学表示,到2018年,将取代日本松下公司,成为动力电池市场霸主。

LG化学成立于1947年,该公司从制造化学化工用品起家,在化学制品和化学材料研发方面,有深厚积累。LG化学在1999年研发出韩国第一块锂离子电池,尽管与日本同行相比,晚了将近十年,但LG化学充分利用自身的产业链协同优势,将旗下材料技术融入到锂电池研发中,缩小了与日本的差距,很快走在世界前列。

LG化学有三座大型电池工厂,分别位于美国霍兰德、韩国梧仓、中国南京,为全球10余家车企提供动力电池。今年4月,为了满足欧洲电动汽车电池的需求,LG化学在波兰开建其在韩国、美国、中国之后的第四家电池工厂。该工厂电池年产量将高达229000组,可为20多万辆电动汽车提供动力电池。

LG化学

LG化学电池商业部部长Lee Woong-beom认为,“LG化学的动力电池业务正处于高速增长的轨道。”LG化学近日向记者透露,2016年,LG化学动力电池年销售额将达11亿美元;2017年,将大幅跃升至33亿美元;到2020年,这个数据将高达63亿美元。如果进展顺利,LG化学在销售额上超过松下也并非不可能,因为在今年7月份,松下公司对媒体表示,旗下动力电池业务销售额在2018年达到40亿美元。

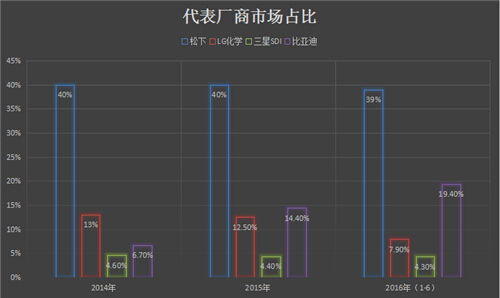

然而,我们也应看到,目前LG化学与霸主松下之间仍存较大差距。记者此前报道过,自2014年到2016年上半年,松下的市场份额一直稳定在40%左右,而LG化学三个阶段的数据分别为13%、12.5%、7.9%。另外,中国厂商比亚迪也是一支不可忽视的力量,该公司三个阶段的数据分别为6.7%、14.4%、19.4%。单从份额上看,比亚迪也远远超过了LG化学。

目前,目前LG化学的客户涵盖了全球25多家车企。与LG化学合作的就有13家,其中韩国本土车企为现代、起亚,代表车型有索纳塔K5;其他国际车企有通用、福特、沃尔沃等,代表车型有雪佛兰Volt、凯迪拉克ELR、福特Focus、沃尔沃S60L。

虽然,LG化学能得到诸多车企的青睐,体现了LG化学在电池领域的技术实力。然而,除了雪佛兰Volt外,大多数合作厂商的电动车型销量惨淡,而LG化学并没有特斯拉这样的大腿可抱。

更为重要的是,由于中国政府颁布的有利于本土电池厂商的保护政策,LG化学始终未能进入《汽车动力蓄电池行业规范条件》企业目录,这极大影响了LG化学在中国市场的表现,甚至有可能最终失去中国市场,而从2015年起,中国电动汽车市场就已成为全球最大市场。

所以,LG化学是否能取得动力电池的霸主地位,目前来看,还难下定论。但LG化学近期的市场成绩,无疑增强了他们面对激烈竞争的信心:该公司与硅谷电动汽车厂商FaradayFuture签署了一笔价值高达24.2亿美元的电池供应协议。截止到目前,LG化学今年接收的动力电池订单价值已超过32.4亿美元。此外,LG化学近期还参与了韩国产业与能源贸易部主持的一项研发续航超过400公里的高性能动力电池计划,在电池研发上投入巨额资金,以提高其在与松下竞争中的优势。

比亚迪:国内政策利好,飞速崛起

成立于1995年的比亚迪,首先是以锂电池厂商的面貌出现在人们视野,作为国产电池厂商的代表,比亚迪先后为摩托罗拉、诺基亚等提供手机锂电池,比亚迪也因此成为第一家为国际品牌手机提供电池的国产厂商。

在动力电池领域,比亚迪的核心技术为磷酸铁锂电池,与特斯拉采用的松下三元锂电池相比,三元锂电池胜在能量密度略高、电压高,电动汽车行驶起来能更快更远。然而,比亚迪的磷酸铁锂电池虽然能量密度略低,但能保持较高循环寿命、更高安全性能,以及更低成本。

2003年初,比亚迪收购西安秦川汽车有限责任公司,成立比亚迪汽车有限公司,比亚迪开始研发电动汽车。这无疑是历史性的一刻,比亚迪不再满足于仅仅做一个电池提供商,开始向高附加值的汽车领域进军。

以技术为导向的比亚迪,默默耕耘20年,直到2015年,才迎来真正的爆发。2013年,国家继续推进有利于新能源汽车发展的补贴政策,扶持力度空前巨大。中国的新能源汽车开始野蛮生长,也正是在这样政策利好的环境下,比亚迪依托自己雄厚的技术实力,推出了广受市场好评的E6、秦、唐等代表性产品。

2015年,比亚迪取代日产、超越特斯拉,以超过6万台的销量成为全球电动汽车第一品牌,比第二名的特斯拉销量还要多出1万台。热卖的比亚迪电动汽车带动电池业务,动力电池市场份额连续两年翻番,比亚迪顺利成为国内第一、全球第二的动力电池供应商。

2016年上半年,比亚迪蝉联全球电动汽车销售冠军,销量达到43244台,与特斯拉、日产的差距进一步拉大。旗下动力电池业务同样因此受益,市场份额由2015年的14.4%,提高至19.4%,这个数据已超过了LG化学和三星SDI二者之和。比亚迪以一己之力,打败了韩国这两个强有力的竞争对手。

应当看到,比亚迪的成功,离不开两个重要因素。一方面,比亚迪依托自己雄厚的技术实力,多年来用心耕耘,向市场推出了具有竞争力的产品;另一方面,国家政策对国产电池厂商的保护,遏制了松下、LG化学、三星SDI等国际品牌在国内的发展,为国产电池厂商提高研发实力和生产工艺争取了时间。

总结

说了这么多,还是数据最有说服力,来看看各个厂商市场占比。其中,以松下为代表的日本电池企业,市场份额最大;以LG化学、三星SDI为代表的韩国厂商,技术实力雄厚,发展稳健,在国际市场上动作频频,然而却折戟中国市场;以比亚迪为代表的中国企业,正奋力追赶,不仅成为国内翘楚,还在国际市场取得一席之地。

汽车动力电池各厂商市场占比

看各代表厂商。从2014年到2016年上半年,在各国代表厂商中,松下的市场份额始终保持在40%左右,表现稳定,并且产量随着市场总量的增加而逐年增长;LG化学三个阶段的数据分别为13%、12.5%、7.9%,尽管销量逐年上升,然后市场份额却呈下降趋势;三星SDI的数据为4.6%、4.4%、4.3%,整体保持稳定,并且全球排名始终在第6位,在市场上并无明显突破;比亚迪发展最为迅猛,成为电池领域的一匹黑马,不仅连续两年实现销量翻番,世界排名从第四上升至第二,三个阶段的市场份额数据为6.7%、14.4%、19.4%。

近年来,中国新能源汽车发展趋势日渐明朗。松下、LG化学和三星SDI等日韩企业纷纷在中国建设动力锂电池生产基地,欲分食市场“大蛋糕”。而从总体上看,全世界的锂电产业主要都集中于中日韩三国,中日韩三国形成的动力电池市场格局,短期之内都将保持下去。

其中,日本技术实力雄厚,制造工艺、产品的一致性和制造效率上做得较好。韩国则凭借特有的大财团集中资源进行重点发展,以成本优势抢占市场。而中国企业,正在奋力追赶,缩小其中的差距。电池目录的发布,在一定程度上保护了国内电池企业。但对于现在的国内市场,“鲶鱼”的存在是必要的,竞争意识可以让行业的发展趋于健康。有了日韩企业的竞争,国内企业更易改善不足、获得进步。相信随着中国电动汽车厂商的崛起,比亚迪取代松下成为动力电池行业的第一,将仅仅只是时间问题。